大家好,今天小编关注到一个比较有意思的话题,就是关于存款利率倒挂或持续的问题,于是小编就整理了1个相关介绍存款利率倒挂或持续的解答,让我们一起看看吧。

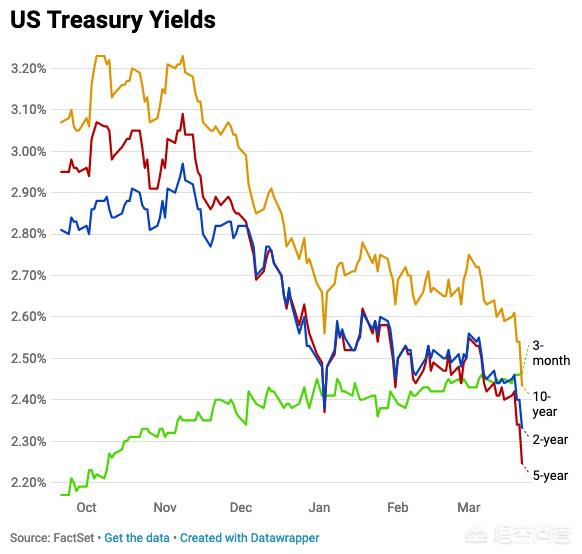

美国10年期国债与3个月期国债利率存在倒挂现象,是经济衰退的信号

以下答案由同花顺猎金分析师提供:

何为美债收益率倒挂?

美债收益率倒挂是指,短期国债(通常为1年以内)的收益率超过长期国债(通常为10年期)的收益率。

此次的美债收益率倒挂就是10年期国债收益率和3月期国债收益率倒挂。意味着市场在抢购10年期国债的同时,抛售3月期国债。这背后隐含的意义就是:市场认为3个月后可能出现经济衰退,因此选择抛售3月期国债,而购买更长期的国债规避风险!

由于上一次出现这种倒挂是在2007年的7月份,这更加剧了市场对美国经济衰退乃至全球经济衰退的担忧。

经济危机真的来了?

据统计,在过去50年间,一共发生过6次3月期国债收益率超越10年期过招收益率的情况。在出现这种信号后,经济平均311天后陷入衰退。例如:1989年、2000年以及2007年皆出现了这种信号,随后都发生了经济危机。

看起来这个指标好像非常准确,但事实真的如此吗?

我的判断是:经济增速会放缓,但只要欧洲不爆发严重的债务危机,经济危机便不会来,这次信号可能失灵。

首先,此次收益率倒挂出现在美联储利率决议之后。此次的利率决议是比大家想象中来的鸽派的多。因此,市场会出现一种过分看空未来经济的氛围。这种极端情绪,可能是此次收益率倒挂的元凶之一。

而美联储今年暂停加息,只能说明美国经济不再需要美联储加息去遏制经济的过快增长。但仍是温和增长的。

其次,我们来看看可能导致全球经济衰退的导火索。一是美国经济;二英国以及欧盟。

此前美国经济高速增长的主要推动因素就是特朗普的税改政策。目前特朗普仍在筹备税改2.0,但由于边际效用递减原理,税改2.0的刺激作用不会像此前那么好。但美国劳动力市场的强劲,也让得美国不可能很快陷入衰退之中。这也是我判断美国经济增速会放缓,但不会陷入衰退的原因。

再说英国以及欧盟,英国脱欧问题还没有解决,在英国脱欧以后,英国和欧盟双方的经济都会受到极大的影响。原本一个利益集团分成两个,肯定会产生一些不必要的内耗。

这也是欧洲可能成为爆雷点的原因,如果欧洲经济的放缓导致欧洲发生了严重的债务危机,那么就真的有可能席卷全球,带来新一轮经济危机。因此,经济危机是否会发生,只需要把目光集中在欧洲就好了。

美国历史上曾出现过8次国债利率倒挂,其中有7次发生了经济衰退。短期国债利率高于长期国债利率是很不正常的现象,说明风险再加大收益自然升高。22万亿的美债可谓债台高筑,随着加息节奏放缓,说明美国经济也出现了下滑,美元指数将会走弱,增加了美国发债的难度,因此才不得不提高短期国债利率。

美债期限分:3个月、6个月,以及 1年、2年、3年、5年、7年、10年和30年。

按道理期限越长,利率越高,因为:机会成本、通货膨胀和风险补偿。

利率,是到期收益率,而到期收益率和国债价格的关系。

价格上升,到期收益率下降;价格下降,到期收益率上升。

如果出现了倒挂,3个月和10年的,就是说买10年国债的人多。

为什么买国债?因为美债默认为风险规避工具。为什么要买10年期的国债?是因为投资人认为未来的利率可能会下降。为什么会利率下降?美国压低利率只可能是因为经济衰退。

以上科普,后面是正题:

实际上美债利率倒挂,是聪明资本的一种前瞻性判断(观察CDS价差也是一种前瞻性判断),在美国历史上,明显的利率倒挂出现在1982、1989、2000和2006。其后出现经济危机的三次,分别1990、2001和2008.

样本量很少,但是确实很说明问题,国债利率倒挂表明了聪明投资人对于未来的一种担忧,未必一定是存在危险,但是命中概率还是比较高的。

但是,我们提请投资人关注以下几点:

其一:为何1982年没有出现衰退,下一次市场下跌大约到1987年。我们认为这是因为1982担忧的风险点是日美贸易摩擦,和今天的中美摩擦很类似。然而到1985年,日美摩擦实际上是消除了而不是加剧了。市场对风险点的预判,并非神仙算命,所以主要风险如果被排除,那么利率倒挂就没有意义。同样的,如果贸易谈判解决,那就没有意义。

其二:2000年和2006年伴随着资产泡沫,2000年是科技泡沫,2006是房地产泡沫,实质上CDS做空者2006已经在行动。所以说,利率倒挂如果是资产泡沫引起,则一般很难规避。

其三:利率倒挂属于看得见的风险。如果风险看得见,则未必构成风险。所以在美股,其衰退往往是滞后的。利率倒挂的时间点,聪明人看到了风险点,但是并没有扭转泡沫形成的趋势,从而产生了最后一把压上的投机局面。而往往,最后的泡沫利益是比较可观的。

综上,个人认为,我们需要找到如今利率倒挂引起的主要风险点。美股上涨10年并非利率倒挂的主要风险理由,实际上在这之前虽然债务风险很高,但是美国没有表现出风险点。而如今我们能够看到的风险点包括:英国脱欧风险,美国GDP增速下降债务上升的风险,中美贸易摩擦或者美欧贸易摩擦的风险。

处理好这些风险,利率倒挂就没有意义,处理不好,约莫1年之后,全球进入hard模式。

到此,以上就是小编对于存款利率倒挂或持续的问题就介绍到这了,希望介绍关于存款利率倒挂或持续的1点解答对大家有用。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号